界面新闻记者|马悦然

“目前来看,(光伏)产能的出清远不如2024年预期的那么通畅,激烈的价格竞争会持续,但可能不太会出现明显波动。”

11月13日,在彭博新能源财经圆桌会议上,该机构光伏分析师谭佑儒对界面新闻等媒体表示。

产能出清、反内卷是近两年中国光伏行业持续的议题。谭佑儒判断称,结合当前放缓的需求增长,行业盈利的改善至少在2026年之后才有希望看到,除非出现明显的外部市场干预。

谭佑儒认为,当前业内讨论的多晶硅联合体和出资事宜,是历史上少见的提案,其当前进展较为缓慢,讨论激烈的部分可能还是围绕监管、资金来源、后续一些产能如何退出、如何协调产能分配等,这些仍未看到非常明确的解决方案。

此外,谭佑儒提及,一些不参与联合体或者独立经营的企业考虑,也是影响因素。后续硅料行业产能整合,对于下游硅片、电池片、组件这些更分散、竞争更充分的环节,也不一定能形成较好的帮助。

其分析的数据显示,当下组件价格依然维持在国内约0.65元/W左右,海外8-9美分/W(约合0.57-0.64元人民币/W)的区间,上游的价格波动并未有效传导至下游,且下游最终出现买单市场。因此,当前行业面临一个较为特殊的时间点,即产能过剩叠加了需求放缓,以及下游存在部分价格压力。

近日,中国关于光伏行业的“收储”话题再次成为焦点。

11月12日,网传消息称,晶澳科技(002459.SZ)董秘在策略会上透露光伏行业酝酿的收储一事“黄了”,且有传闻称关于光伏硅料和组件建立联盟的方案被否。

之后,中国光伏行业协会和晶澳科技均下场辟谣,重申对于反内卷相关政策、工作的支持。

关于硅料收储、成立平台公司等方面的消息,主要从今年5月开始发酵。

今年6月,在SNEC光伏展会期间,协鑫科技(03800.HK)联席CEO兰天石在接受界面新闻等媒体采访时详细阐述了“头部硅料企业收购其余硅料产能”的计划,透露头部企业计划通过“出资+债务”的模式,成立由专人运营的公司,通过收购产能的实现出清。

当前全球光伏产能严重过剩, 足以满足到2035年的需求。彭博新能源财经预计,2025年全球多晶硅供应量约150万吨,年底国产多晶硅的价格预期5-6美元/千克(约合3.5万元/吨-4.3万元/吨)

谭佑儒指出,在严峻的市场环境中,已看到有部分光伏龙头厂商去布局新的增长点,或者去进一步整合上下游。

光伏组件龙头中,例如天合光能(688599.SH)、晶科能源(688223.SH)已经把部分重心转向了储能业务。11月14日,隆基绿能(601012.SH)也正式控股储能公司精控能源,开始跨界。此外,业内时有传出有龙头企业考虑收购其他企业的传闻。

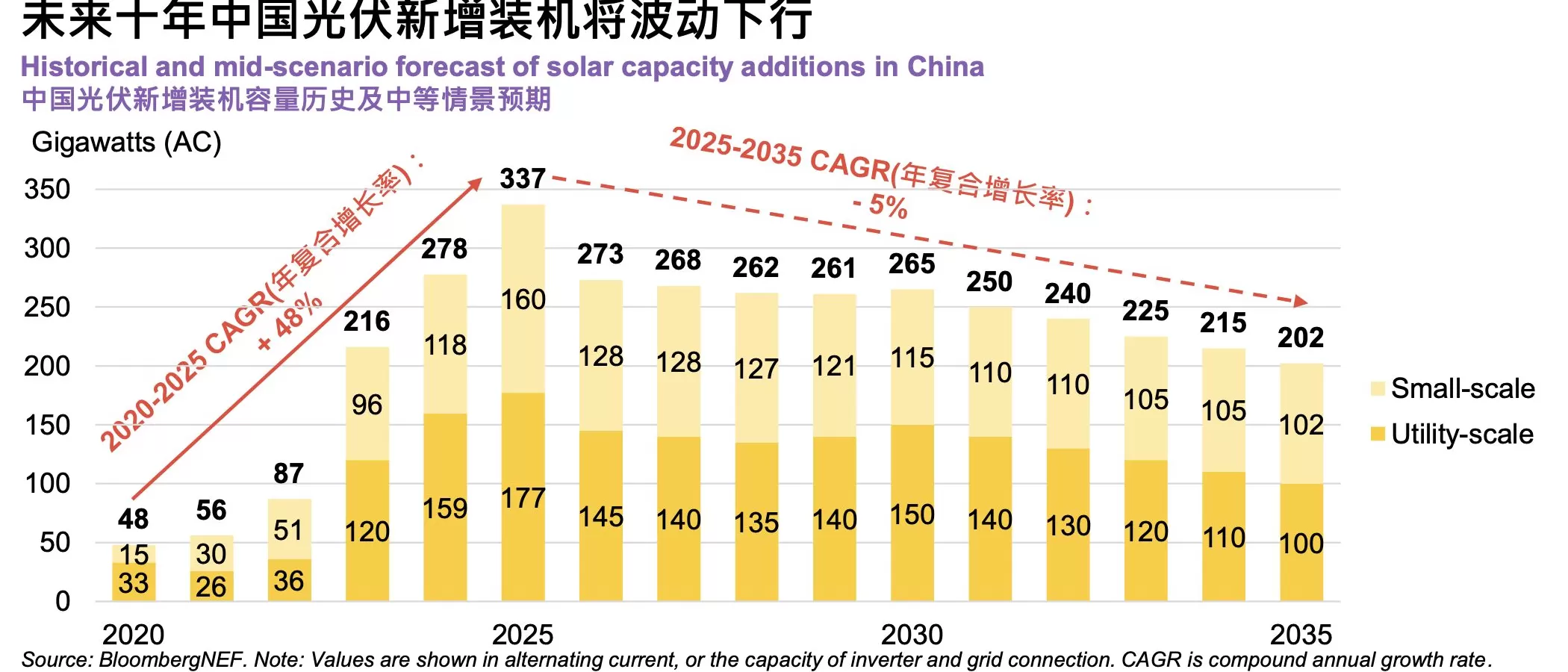

从需求端看,彭博新能源财经判断,今年全球光伏新增装机量将再创新高,达到694 GW,这其中大部分仍由中国引领。中国新增装机将达337 GW,对应的组件需求超过400 GW。

谭佑儒指出,6月以来国内装机需求相对平缓,属于是相对过渡期,主要因各省一些即时电价政策和竞价结果还在陆续出台,较多开发商仍在观望。

长期看,光伏装机量增长将会放缓。2025-2035年期间的全球光伏新增装机年复合增长率将放缓到3%。其中,中国市场年复合增长率将降至-5%。

海外市场部分,谭佑儒认为,即使印度、中东非、东南亚市场近年来需求在不断增长,但整体市场规模仍相对较小,或难以弥补中国市场自2026年开始的下跌缺口。

对于海外市场,谭佑儒还表示,虽然当前海外组件产能在持续布局,但不必过度担心其会对中国本身光伏供应链带来挑战,“总部位于中国的光伏制造商的市场占有率,依然在提升。”

彭博新能源财经数据显示,中国以外的光伏供应链所需要投资成本仍高居不下。中国全产业链制造成本约为0.08美元/W,在东南亚或等其他地区成本约0.1-0.2美元/W;在美国市场接近0.5美元/W,是中国的6倍。

谭佑儒称,从美国市场看,基于“大而美法案”所带来的影响,厂商和开发商进行了相关囤货、备货。上半年以来,美国市场积累了较高的组件库存,这在未来有可能会导致采购或是价格方面的不确定性。

还木有评论哦,快来抢沙发吧~