界面新闻记者 |

界面新闻编辑 | 谢欣

11月13日晚间,国内第三大独立医学实验室(ICL)服务商艾迪康公告,公司全资子公司拟从JSR生命科学收购冠科生物(Crown Bioscience International)。本次交易基础对价为2.04亿美元(折合人民币14.47亿元),最终金额将根据交割后常规调整情况作相应调整。交易预计将于2026年年中完成。

这也意味着,艾迪康将跨界合同研究代工(CRO)行业。需要注意的是,本次交易完成后,冠科生物仍保持独立运营。其中,异种移植(PDX)模型库、肿瘤类器官平台、免疫肿瘤学检测及生物信息学解决方案等资产将整合到艾迪康;全球生物样本业务(总部位于德国汉堡,在美国马里兰州弗雷德里克设有研发中心)资产则保留在JSR生命科学。

就在同日,同在体外诊断行业的利德曼也公告了其跨界生物制品行业的新进展。利德曼拟以支付现金的方式购买北京先声祥瑞生物制品股份有限公司(简称“先声祥瑞”)70%的股份,交易价格为17.33亿元。

11月14日,界面新闻联系艾迪康,截至发稿未获回复。同日,界面新闻联系冠科生物,截至发稿未获回复。同日,界面新闻也联系利德曼,截至发稿未获回复。

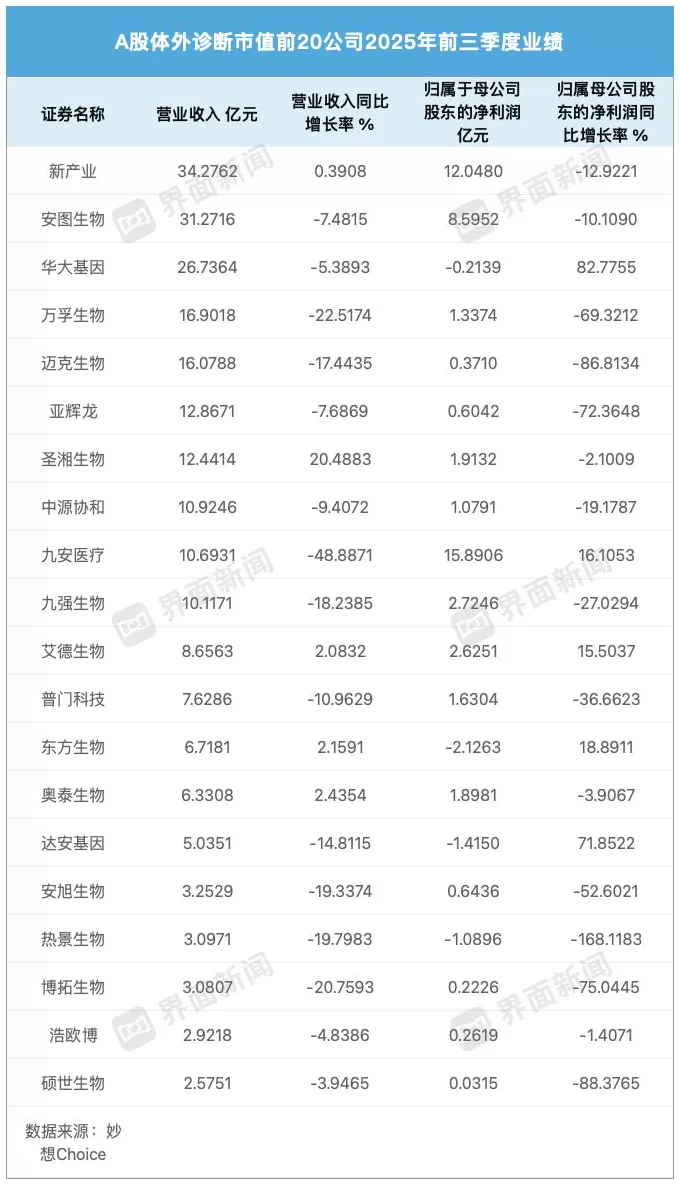

整个体外诊断(IVD)行业在2025年进入阵痛期。界面新闻统计发现,2025年前三季度,A股市值前20的体外诊断企业中,在净利润为正的情况下,仅1家公司实现营收和净利润双增。

在行业原有增长逻辑难以为继的当下,跨界成了一种被动而现实的选项。这是战略上的主动选择,也是无路可退之下的应变之举。

面对增长困境,艾迪康希望借这次并购找到第二增长曲线,推动转型。

界面新闻从艾迪康官方的新闻稿了解到,艾迪康认为,ICL业务能带来相对稳定的现金流,而冠科生物则拥有利润率更高的CRO(合同研究组织)服务,两者结合,有望打造一个更稳健、更具扩张潜力的商业模式,为未来营收开辟新的增长点。

除了业务协同,艾迪康也希望借这笔交易带来的国际化机会。借助冠科生物的全球客户资源,结合其在中国医院及医疗机构的扎实网络,艾迪康想构建一个涵盖从药物早研到临床验证的商业模式。交易完成后,艾迪康合并收入中将有约23.1%来自海外。

自从失去了新冠核酸检测的红利后,艾迪康业绩开始下滑。作为国内第三大独立医学实验室(ICL)服务商,艾迪康的主要业务是为各类医院和检测中心提供检验服务。

新冠病毒感染大流行期间,由于核酸检测需求激增,艾迪康的业绩也随之大涨。据招股书,艾迪康检测次数从2019年的4600万次增长至2020年的6010万次,增幅达到30%;2021年更是攀升至8050万次,同比再增33.9%。其营收也从2019年的17.29亿元跃升至2021年的33.8亿元,年均复合增长率高达39.8%。

随着疫情退潮,检测需求骤减,艾迪康的业绩也随之陷入低谷。据年报,2022年至2024年,艾迪康营收从48.65亿元降至29.14亿元,净利润从6.81亿元降至0.47亿元。2025年上半年,艾迪康实现营收12.71亿元,净利润0.27亿元。

要实现上述蓝图并不容易。冠科生物是否具备成为艾迪康新的增长发动机,目前来看仍存疑。

冠科生物当前隶属于日本跨国企业JSR生命科学,业务覆盖肿瘤及肿瘤免疫领域的药物研发服务。冠科生物在美国、欧洲及亚太地区设有多个研发中心。

从业绩来看,冠科生物在2025年的增长显得相当疲软。和同行相比,其营收增速明显落后。2025年前三季度,冠科生物实现营收7167.3万美元,约合人民币5.08亿元,同比只增长了约7%。

相比之下,同行业的药明康德同期营收高达328.56亿元,同比增长约18%;康龙化成也实现了100.86亿元的营收,同比上涨约14%。

从估值角度横向对比,目前行业EV/EBITDA倍数大多处于10.7倍到23倍之间,平均为15.7倍,中位数为14.8倍。而此次交易中,冠科生物最高报价为2.04亿美元,折算下来约为7.8倍EV/EBITDA,远低于国际同行的估值水平。

此外,截至2025年上半年,艾迪康账面自有资金为7.51亿元。尽管金额有限,但由于其控股股东为美国资本凯雷集团,具备强大的资本支持,因此资金并不是制约因素。

利德曼同样希望通过并购寻求新的增长曲线,推动企业转型。

界面新闻了解到,利德曼认为,其通过收购先声祥瑞,能够快速切入行业壁垒高、市场前景更为广阔的生物制品行业,大大缩短了重新研发产品并建立相应的市场渠道的周期,降低了其进入新业务领域风险,快速实现业务转型,形成“生物制品+体外诊断”双主业。

利德曼在近三年同样陷入业绩下滑困境。据财报,2022年至2024年,利德曼营收从7.06亿元降至3.7亿元,归母净利润亏损-5627万扩大至-7510万。截至2025年前三季度,利德曼实现营收2.52亿元,同比下降10.49%,实现归母净利润-713.5万元,同比下降765.83%。

值得注意的是,利德曼此次收购属于溢价交易。

先声祥瑞是拥有疫苗生产许可证的企业之一,管线覆盖尚未满足临床需求的人用创新疫苗。其中,应用于脑膜炎领域的Xs03项目已提交pre-IND,还有多个创新项目处于临床前阶段。此外,先声祥瑞在体外诊断试剂的研发、生产和销售也有业务基础。

据草案,截至2025年7月31日,先声祥瑞合并口径股东权益账面值为10.2亿元,经收益法评估,被评估单位评估基准日股东全部权益评估值为26.74亿元,比审计后模拟报表账面所有者权益增值16.54亿元,增值率162.23%。

交易完成后,若以7月31日标的公司净资产账面值为基础计入公允价值,利德曼合并报表中将产生约10.19亿元的商誉。

从财务表现来看,先声祥瑞2023年、2024年及2025年前七个月的营业收入分别为6.53亿元、5.82亿元和2.28亿元;归母净利润分别为2.1亿元、1.8亿元和5967.95万元。

因此,这笔交易也存在一定风险。若行业竞争加剧或标的公司自身经营出现问题,实际利润未达预期,形成的大额商誉就可能面临减值风险,从而对利德曼整体业绩造成冲击。

此外,与背靠凯雷集团的艾迪康不同,利德曼此次交易则面临较大资金压力。

据财报,截至2025年三季度末,利德曼账面货币资金仅为6.18亿元,尚不足以覆盖全部收购对价。此次交易为现金支付,利德曼计划通过自有及自筹资金完成付款。若利德曼未能及时筹措到足额资金,不能及时、足额支付收购款项,则可能导致本次交易失败。

还木有评论哦,快来抢沙发吧~